-

1

続きはこちら

続きはこちら

-

2

続きはこちら

続きはこちら

-

3

続きはこちら

続きはこちら

-

4

続きはこちら

続きはこちら

-

5

続きはこちら

続きはこちら

相続税の相談をお考えの千葉の方

相続税申告を得意とする税理士がご相談を承ります。土日相談にも対応できますし、駅近くに事務所を構えるなど、相談しやすい環境を整えていることも特徴です。

サイト内更新情報(Pick up)

2026年1月23日

相続税申告

相続税が払えない場合はどうすればよいか

そもそも相続税は、基礎控除(3000万円+600万円×法定相続人の数)を超える場合に支払うものであるため、一定の遺産があることが前提です。この点、遺産に預貯金や現金が十分・・・

続きはこちら

2025年12月1日

相続税申告

相続税申告の失敗事例

被相続人が亡くなり、被相続人の家族は遺産の調査をしたところ、基礎控除の範囲を超える相続財産があったため、相続税の申告と納税を行いました。しかし、後日、税務署から連絡があり・・・

続きはこちら

2025年11月28日

相続税申告

期限までに相続税の申告ができないとどうなるか

相続税の申告期限を過ぎてしまうと様々なデメリットやペナルティがあります。例えば、小規模宅地等の特例など、相続税の軽減ができる特例が使えなくなりますし、追徴課税(延滞税・・・

続きはこちら

2025年11月28日

相続税対策

生前贈与で失敗したケース

相続税対策として、子や孫に対し、生前贈与をすることはよくみられます。しかし、子や孫への贈与が、税務署から名義預金とみなされてしまうと、相続税が課税されてしまうことになり・・・

続きはこちら

2025年11月27日

相続税計算

相続税の計算方法

相続税の申告が必要かどうかを判断するにあたって最も重要なのが、基礎控除という制度です。相続財産の合計額が基礎控除額以下であれば、相続税が課税されず、申告の必要もありません・・・

続きはこちら

2025年11月27日

相続税制度

相続税の課税対象となる財産

原則として、死亡した人(以下「被相続人」といいます)の財産を、相続や遺贈・死因贈与によって取得した場合、その取得した財産には相続税がかかります。金銭に見積もることができる・・・

続きはこちら

2025年10月27日

相続税対策

相続税対策に不動産を活用すべき理由

相続税は、原則として、亡くなった方が所有していたすべての財産にかかります。相続税申告が必要かどうかの判断をする際、非常に重要なものに「相続税の基礎控除」という制度があり・・・

続きはこちら

最新情報をまとめています

サイト内の情報は随時アップデートしており、最新情報はこちらからご覧いただけます。

ご相談に便利な立地です

税理士法人心は駅の近くなど、ご来所いただきやすい場所に事務所を設けております。千葉駅の近くにも事務所がありますので、周辺にお住まいの方もお気軽にお越しください。

JR千葉駅から税理士法人心 千葉税理士事務所へのアクセスについて

1 千葉駅の北口へ向かいます

当事務所の最寄りの出口は北口です。

電車を降りたら、西改札へ向かってください。

西改札を出て右に進むと、北口があります。

2 北口から駅の外に出ます

左手の階段または右手のエレベーターを使って、地上に降りてください。

3 左方向に進み、横断歩道を渡ります

北口から出ると、正面左手に東進ハイスクールの看板のあるビルが見えます。

当事務所はこのビルの8階にあります。

駅前のロータリーを左方向に進み、横断歩道を渡って、ビルの入口までお越しください。

JR船橋駅から税理士法人心 船橋税理士事務所へのアクセスについて

1 改札を出て北口に向かいます

当事務所の最寄りの出口は北口になりますので、電車を降りて改札を出たら北口に向かってください。

総武線なら中央改札を出て左へ進み、東武アーバンパークラインなら改札を出て階段を降りたら左へ進んでください。

2 北口から出たら右方向に進みます

駅の外に出るとロータリーがありますので、ロータリーの右側に沿って進んでください。

ドコモショップの前で横断歩道を渡ったら、左へ曲がり直進します。

次に、ファミリーマートの前でまた左に曲がり直進します。

3 大通りで右へ曲がり、交差点まで直進します

大通りまで来たら右に曲がりそのまま直進すると、交差点が見えます。

4 交差点は渡らず、右に曲がります

交差点まで来たら横断歩道を渡らずに右へ曲がり、直進します。

1階に薬局のあるビルが当事務所の入居しているビルですので、エレベーターを使って3階までお越しください。

京成船橋駅から税理士法人心 船橋税理士事務所へのアクセスについて

1 改札を出たらJR船橋駅方面へ向かいます

京成本線をご利用の場合、東口改札を出たらJR線の方へ向かう通路に沿って進んでください。

2 屋外通路を進み、突き当たりで地上に降ります

建物の外に出て屋外通路をさらに進むと、突き当たりにエスカレーターとエレベーターがあります。

そこから地上に降りてください。

3 JR船橋駅を通り抜けます

駅の南口から入り、構内を直進して北口に出てください。

4 北口から出て右方面へ進みます

北口から外に出た所にあるロータリーの右側を進んでください。

ドコモショップの前まで来たら横断歩道を渡り、左へ曲がり直進します。

次に、ファミリーマートの前まで来たら左に曲がり直進します。

5 大通りで右へ曲がり、歩道を交差点まで直進します

大通りまで来たら右に曲がり、そのまま歩道を直進してください。

6 交差点は渡らず、右に曲がります

交差点まで来たら、横断歩道は渡らず右へ曲がってそのまま直進してください。

薬局が入っているビルが見えたら、入口からお入りいただき、3階までお越しください。

柏駅から税理士法人心 柏税理士事務所へのアクセスについて

1 柏駅の東口から駅の外へ出ます

当事務所の最寄りの出口は東口です。

常磐線をご利用の方は、中央口改札を出たら右方向に進んでいただき、東武アーバンパークライン(東武野田線)をご利用の方は、中央改札を出たら右方向に進むと東口があります。

2 駅を出たら左斜め前方のエスカレーターで地上に降ります

駅の外に出ると、左斜め前方にみずほ信託銀行が見えますので、その左側にあるエスカレーターで地上に降りてください。

3 交差点を渡ります

交差点のはす向かいのビルの3階に当事務所がありますので、横断歩道を順番に渡ってください。

4 正面玄関まで進みます

交差点を渡ったら、三井住友信託銀行や河合塾のある方向に進むと正面玄関がありますので、そちらからビルの中にお入りください。

相続税の申告が必要な場合

1 相続税はすべての相続で課されるのではない

「相続をしたら多額の相続税を支払うことになった」などという話を聞くと、自分の場合はいくらの税金を払わなければならないのか、気になる方も多いかと思います。

もっとも、相続をしたら、必ず相続税を申告・納税しなければならないというわけではありません。

相続の対象となる財産(みなし相続財産含む)の評価額が一定額以上にならなければ、相続税は課されないのです。

2 基礎控除を上回る場合は申告・納税が必要

では、相続財産の評価額がいくらを上回ったら、相続税を納めなければならないのでしょうか。

基本となる指標は、「基礎控除」です。

相続税は、基礎控除を上回る課税価格に税率を乗じて算出されますので、そもそも基礎控除を下回っている場合には、相続税は0円となります。

基礎控除額は、「3000万円+600万円×法定相続人の数」という計算式で求められます。

具体的な例で見てみると、例えば法定相続人が、配偶者1人と子2人の3人である場合、基礎控除額は、「3000万円+600万円×3人=4800万円」となります。

つまり、相続財産の評価額が4800万円を超えた場合に、原則として相続税の申告と納付が必要になるのです。

なお、被相続人に養子がいるケースでは、実子がいる場合は養子の1人まで基礎控除額の計算に相続人として加えることができ、実子がいない場合は養子2名までを基礎控除額の計算に加えることができます。

3 基礎控除額以下の場合でも申告が必要なケース

原則として、相続財産の評価額が基礎控除額を下回っている場合、相続税は0円となりますので、申告は不要となります。

もっとも、基礎控除額を下回ると考えられる場合であっても、相続税申告をしなければならないケースがあります。

それは、特例や控除を適用する場合です。

代表的なものとして、配偶者控除と小規模宅地の特例があります。

これらの特例が利用できると、大幅に課税価格を下げることができるため、その結果、基礎控除額を下回ることがあります。

しかしこの場合、納税は不要であっても申告が適用の要件になっているので、相続税の申告が必要になります。

4 相続税申告をした方がよいケース

大まかな計算において、相続財産の評価額が基礎控除額に近い場合には、相続税申告をした方がよいケースといえます。

特に不動産がある場合は、計算方法によって評価額が上下しますので、精密な計算をした結果、基礎控除額を上回るというケースもあり得ます。

不動産の相続税評価額の計算方法については、こちらもご覧ください。

また、基礎控除額を超えていないと思い申告をしていなかったところ、後日税務署が調査をした結果、加算される財産があり、その加算によって基礎控除額を上回ってしまうと、無申告の扱いとなり加算税が課されてしまいます。

このような可能性を考慮すると、基礎控除額に近い場合は、たとえ基礎控除を超えていなかったとしても申告をしておいた方がよいといえます。

相続税の申告が必要かどうか、判断に迷った場合には、税理士へご相談ください。

相続税についての税理士の選び方

1 相続税を得意にしているか

税金の種類には、相続税のほかにも、所得税、法人税等、様々なものがあります。

税理士ならすべての税金に詳しいかというと実はそうではなく、それぞれ得意とする分野があります。

そのため、万が一相続税についてあまり詳しくない税理士に依頼をしてしまうと、適切に申告できなかったりするおそれもあります。

そもそも、相続税の申告をするにあたって、相続財産の評価は非常に重要です。

特に、土地の評価を適切に行えるかによって、相続税の課税対象となる相続財産の総額が大きく変わることがあります。

不動産の相続税評価額の計算方法について詳しくは、こちらもご参照ください。

また、相続税に関しても、毎年のように税制改正があるので、今までとは異なる課税のルールに変わったり、新しく課税ルールが作られたりしています。

土地の評価を適切に行えるだけではなく、このような変化にも対応できるように、相続税を得意としている税理士に依頼されることをおすすめします。

2 他の専門家と連携が取れる税理士かどうか

相続に関する問題は、相続税だけではありません。

自分以外の相続人との関係性によっては、紛争に発展したり、そもそも相続人の住所等の連絡先が分からなかったりすることもあるかもしれません。

そもそも遺産の分け方が決まっていないと、相続税申告をすることができないため、そのような場合でも、弁護士等の専門家と連携できる税理士であれば、様々な問題にも対応してもらえることが期待できます。

当法人では、弁護士法人心の弁護士と連携し対応することが可能です。

3 税理士報酬が明確かどうか

税理士に相続税申告を依頼したくても、報酬がいくらかかるか分からず不安に思っておられる方も多いのではないでしょうか。

もともと、税理士報酬は、税理士会によって税理士報酬規定が定められていましたが、現在はその規定が廃止され、税理士が自由に報酬を決めることができるようになっています。

税理士が自由に報酬を決めることができるため、その計算方法が分かりにくい場合は、実際の報酬がいくらかかるか分からないまま依頼してしまう方もいらっしゃるかもしれません。

そのようなことを避けるために、税理士を選ぶ際には、明確な料金設定と業務の範囲を提示してくれる税理士を選ぶことも大切です。

当サイトでは費用に関するページを設けていますし、相続税のご相談は原則無料でお受けしています。

ご相談の際には費用について税理士よりご説明をいたしますので、安心してまずはご相談いただければと思います。

相続税に関して税理士に相談するタイミング

1 税理士に相談するタイミングで迷っている方

相続税に関してお悩みを持たれている場合には、税金の専門家である税理士にご相談いただくのがよいです。

税理士に相談したいとは思っていても、どのようなタイミングで相談するのがよいのか分からないという方もいらっしゃるかと思います。

以下では、相続税についてお悩みを持たれている方がどのようなタイミングで税理士に相談されるのがよいかについて説明いたします。

2 生前の相続税対策に関するご相談

相続税については、生前に対策をしておくことが非常に重要です。

しっかりと対策をしていないと、本来、払う必要のなかった税金や予想よりも多くの税金を支払うことになったり、納税資金を期限までに準備できなかったりという事態になってしまうおそれがあります。

そのため、相続税に関する生前対策について税理士に相談すべきタイミングとしては、なるべく早い方が望ましいといえます。

なぜなら、いつ相続が発生することになるのかが確実ではないことはもちろんですが、時間をかければできるはずだった対策ができなくなることやその効果が少なくなってしまうことがありうるからです。

例えば生前に、贈与などの形式で財産の移転をしようとしても、対策をしようとする人が認知症になれば財産の処分をすることができませんし、その期間が短ければ十分な対策ができないこともあります。

特に、不動産の購入や売却といった重要な財産の処分については、高齢となったときには難しくなることが多いです。

そのため、なるべく早めに相続税の生前対策についての相談を税理士にしていただきたいと思います。

3 相続税の申告に関するご相談

相続税の申告についても、相続が開始した後、なるべく早めに税理士にご相談されることをおすすめします。

申告と納付の期限は10か月ありますが、申告にあたって必要な書類は多く、集めるのに思わぬ時間がかかってしまうこともあります。

申告をする側としても、税理士に必要な書類を確認したうえで、なるべく早めに準備を進めていった方が安心できます。

そもそも相続税の申告の必要があるのかどうかの確認も必要ですし、いくらの相続税がかかるのかを把握したうえで納税資金を準備する必要もあります。

また、小規模宅地等の特例など、遺産分割の内容によっては相続税の額が変わる制度もありますので、遺産分割を進める前に、相続税の観点からどのような選択肢があって、どのような効果があるのかを確認したうえで、遺産分割の内容を協議すべきだと考えられます。

相続税の申告をするにあたっては、ただ書類を準備するだけではなく、税額の計算や特例の検討などやるべきことは多いです。

期限内に適切に申告をするために、どの順番で着手するか等、計画的に進めていく必要がありますので、まずはなるべくお早めに税理士へ相談されるのがよいかと思います。

相続税で困った場合の相談先

1 相続税の無料相談窓口にはいくつかの種類があります

相続税の無料相談先窓口としては、①税務署、②国税局電話相談センター、③税理士会の無料相談、④税理士や税理士法人の無料相談などが考えられます。

⑴ どこに相談するのがよいか

無料で気兼ねなく何度も相談してみたいという方でしたら、①税務署や②国税局電話相談センターがおすすめです。

ただし、税務署は事前予約が必要な場合が多く、待ち時間が長い可能性が高いです。

国税局電話相談センターは、事前予約は不要ですので、気軽に電話相談できる点がメリットですが、一般的かつ基礎的な内容の相談しかできないため、節税対策や個別具体的な相談をしたい場合には向いていないでしょう。

③税理士会の無料相談は、税理士が面談で相談に乗ってくれる点がメリットですが、やはり一般的な内容の相談にとどまる点や相談に乗ってくれる税理士が相続税申告に特化しているとは限らない点がデメリットになるでしょう。

⑵ 税理士や税理士法人の無料相談

自分が相続人として相続税申告が必要かどうか、申告に必要な資料は何か、相続財産の評価はどうなるか、申告や納税の流れはどうかなど、自分の申告について具体的なアドバイスがほしい場合は、税理士や税理士法人の無料相談がおすすめです。

この場合も、相続税に特化した税理士や税理士法人を選ぶことが重要です。

2 どの相談窓口を利用するかは自分のニーズによって決める

時間をかけずに一般的な相談をしたいということでしたら、①税務署、②国税局電話相談センターに相談するのがよいでしょう。

確実に税理士に相談したい場合は、③税理士会の無料相談でも足りるかもしれませんが、より具体的な内容について知りたい方は、④税理士や税理士法人の無料相談がよいでしょう。

ご自分の知りたい内容について、どこまで相談に乗ってほしいかに応じて、相談先を選ぶのがよいと思います。

3 相談先が決まった後の対応

相続税申告についての相談をする場合、相談先を決めたら、以下のことについて確認をしましょう。

⑴ 期限の確認

相続税の申告・納税の期限は、通常は、被相続人が亡くなったことを知った日の翌日から10か月以内です。

納税も含めて10か月以内という点には注意が必要です。

そのため、まずは、相続税をいつまでに支払わなければならないかという期限の確認から始めましょう。

⑵ 自分が相続税の申告が必要なケースかどうかを確認する

相続税は、相続財産を取得した方が、その取得した財産の価額に応じて支払うことになります。

相続財産が基礎控除の額の範囲内の場合は、相続税を支払う必要はありません。

基礎控除額を超える相続財産がある場合は、原則として相続税の申告と納税が必要になります。

⑶ 不動産評価にも詳しい税理士かを確認

相続税申告で一番難しいポイントは、相続財産をどのように評価するかという点です。

そのため、相続財産の評価、特に土地の評価について精通している税理士に依頼したほうがよいです。

相談時には、不動産評価にも詳しい税理士かどうか確認してみましょう。

⑷ 税理士報酬が明確かどうかも重要

相続税申告を依頼する税理士を選ぶにあたって、費用の確認も重要です。

明確な料金設定と業務の範囲を提示してくれる税理士を選ぶと良いでしょう。

4 早めに税理士にご相談ください

相続税の申告期限を過ぎてしまうと様々なデメリットやペナルティがあります。

申告期限である10か月は、想像しているよりも早く、あっという間に過ぎてしまいます。

早めに税理士に相談をして、プランを立てておくことをおすすめします。

相続税申告の流れ

1 最初に相続税の申告が必要かどうか確認する

相続をしたら必ず相続税を支払わなければならないわけではありません。

そのため、まずは、相続税の申告が必要かどうかの確認を行います。

ひとたび相続が発生すると、葬儀を執り行う他にも、相続人や相続財産を把握したり、名義変更などの手続きを行ったりするなど、様々なことをしなければなりません。

しかも、相続税の申告については、期限が決められています。

相続税の申告をはじめ、相続後の手続きやその期限についてはこちらの記事も参考にしてください。

被相続人が亡くなった後、自分が相続税を支払うことになるのか、そもそも相続税の申告が必要なのか、どのよう流れで申告を行うのか等について、お悩みの方もいらっしゃるのではないでしょうか。

そのような場合には、まず税理士へご相談いただき、申告の必要があるのかを確認し、必要であればどのように準備を進めていけばよいか確認されることをおすすめします。

2 基礎控除額を確認する

⑴ 基礎控除の計算方法

相続財産を取得した方は、その取得した財産の価額に応じて支払うべき税額を算出し、相続税の申告及び納税を行います。

相続税の申告をする必要があるかどうかの目安として、相続税の基礎控除というものがあります。

相続財産の合計額がこの基礎控除額以下であれば、そこまでは相続税が課税されないということになります。

基礎控除の金額は、「3000万円+(600万円×法定相続人の数)」で計算されますので、まずは、被相続人の相続についての基礎控除額を計算します。

⑵ 法定相続人の人数を確定する

基礎控除の金額を計算するために、法定相続人の数を確定させる必要があります。

相続人を確定するためには、まずは被相続人の出生時から死亡に至るまでの身分関係を調査する必要があります。

相続人であれば、役所で戸籍謄本を取得することができますが、転籍している方がいたり、兄弟相続で相続人が多数にわたったりする等、集めるのに時間や手間がかかる場合もあります。

専門家に依頼して、相続人の調査をしてもらうこともできます。

3 相続財産の内容と評価額を把握する

⑴ 相続財産の調査について

被相続人にどのような相続財産があるかを確定する必要がありますので、その調査もしなければなりません。

相続財産調査の視点としては、相続財産の種類、当該財産の使用者や保管者は誰かなどの現在の状態の確認、また、相続開始後に相続財産に変化や変更があるかなどがあります。

このような事情を把握するために、まずは相続人であるご自身の記憶などを整理し、被相続人の財産管理をしていたのであれば、不動産の権利証や預金通帳を探すのがよいでしょう。

⑵ 相続財産の評価額の調査について

相続財産を把握できたとして、それら相続財産の価値がいくらなのかという相続財産評価は重要な問題です。

土地などの評価は難しいことが多いですので、相続財産評価を行う際は、税理士にご相談ください。

4 全ての相続財産の評価額と基礎控除額を比較する

相続財産を調査した後は、全ての相続財産の評価額と基礎控除額を比較してみます。

相続財産が基礎控除額の範囲内であれば相続税を支払う必要はありません。

他方、相続財産が基礎控除額を超える場合は、原則として相続税の申告と納税が必要になります。

申告書を作成し、必要な書類をそろえた上で、期限までに税務署に提出します。

相続税の申告が必要かどうかを確認することも含め、申告にあたっては様々なことをやらなければなりませんので、どのように申告を行うかよく分からないという方は、税理士にご相談ください。

相続税について税理士に依頼した場合の料金

1 相続税申告の基本報酬金と加算報酬金

税理士に相続税申告を依頼した場合、費用の内訳としては、基本報酬金と加算報酬金に分かれていることが一般的です。

⑴ 基本報酬金

基本報酬金とは、遺産の総額に従って定められている料金です。

例えば当法人では、遺産の総額が5000万円を超え6000万円未満の場合には24万9700円、6000万円を超え7000万円未満の場合には28万2700円と定めています。

一般的には遺産の総額が大きくなるほど手続きが複雑になるため、遺産総額に比例して基本報酬金も大きくなるように設定している事務所が多いです。

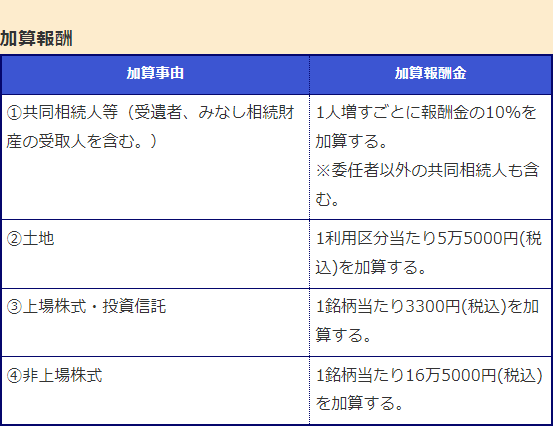

⑵ 加算報酬金

上記の基本報酬金に加えて発生するものが、加算報酬金です。

具体的には、相続人加算、不動産加算、自社株評価加算等があります。

相続人加算とは、相続人の人数に応じて加算される報酬金です。

相続人の人数が多いと、それだけ入力や計算が複雑になるために定められています。

たまに誤解されている方がいらっしゃいますが、依頼者が1名であろうと相続人全員であろうと、相続人加算は相続人や受遺者の数に応じて設定しますので、金額は変わりません。

依頼者が1人であっても、相続人全員の取得遺産を計算しなければ相続税の計算はできないからです。

不動産加算は、不動産の詳細な計算を行うための費用です。

例えば当法人では、土地の1利用区分あたり5万5000円等、利用区分に応じて設定しています。

利用区分について、一般的には、複数の土地が物理的に離れていれば複数の利用区分として、物理的にくっついている場合には原則1利用区分として考えます。

しかし、土地が物理的にくっついていても、自宅として使用している部分と貸地として使用している部分があるなど、複数の評価をする必要がある場合には、複数の利用区分と考えられることもあります。

自社株式の評価をする場合には、自社株評価の費用が別途かかります。

2 特急料金や未分割申告の場合の追加料金

上記の加算報酬金のほか、申告期限が迫っている場合の特急料金や、一度未分割申告を行い、後日修正申告を行う等、2回以上の申告を行う場合の追加料金を設定している事務所もあります。

また、書面添付制度を利用したり、遺産分割協議書の作成も依頼したりする等、付随業務を行う場合には、追加料金が設定されていることが多いです。

3 当法人の税理士費用について

以上のように、様々なご事情によって具体的な金額は変わります。

ご相談の際には、詳しいご事情をお伺いの上、税理士から詳細な費用についてご説明いたします。

相続税についてのご相談は無料となっております(ただし例外などもあります)。

相続税申告が必要な方や、手続きに関してご不安がある方など、まずはお気軽にご相談ください。

相続税を得意とする税理士に依頼する必要性

1 財産評価について詳細な知識が必要になる

相続税に強い税理士とはどのような税理士を言うのでしょうか。

相続税は、相続人の把握、相続財産の把握、相続財産の評価、相続税軽減のための特例の調査等、その内容は多岐に渡り、さらには申告期限もあるという、非常に専門性が高い分野です。

そのため、相続税に詳しい税理士に依頼する方が良いでしょう。

相続税申告が必要かどうかを判断するためには、相続財産の範囲を確認し、相続財産の評価額を適切に算出しなければなりません。

相続財産の評価は、相続開始日時点の時価が原則になります。

しかし、一口に相続財産と言っても、その種類は様々です。

相続財産には、土地や建物などの不動産、預貯金、上場株式、死亡保険金、退職手当金など、様々なものがあります。

相続財産の評価方法は、相続財産の種類によっても異なる部分があります。

こうした評価方法の違いを詳細に把握し、適切に財産評価を行う必要があります。

各種財産における相続税評価額の計算方法については、こちらをご覧ください。

財産の中でも、不動産、特に土地は価値が高いことが多いですが、土地の個性は様々です。

不動産の評価については、「財産評価基本通達」等によってルールが定まっていますが、立地条件、地形の状況などによって、様々なルールが存在するため、評価額が異なってきます。

また、土地であれば、主なものとして、宅地、貸している土地や借地権の評価が問題となります。

建物であれば、主なものとして、自宅、貸家、賃貸マンション、建築中の建物、門、塀、庭園設備などの評価もその種類によって様々です。

こうした不動産の評価のルールについては、特に詳細に把握している必要があると言えます。

2 申告のための業務内容が多岐に渡る

相続税申告は、相続人の把握、相続財産の把握、相続財産の評価、相続税軽減のための特例の調査等、その内容は多岐に渡り、非常に専門性が高い分野です。

このため、相続税申告は、他の税目と比較しても、適切に行うことが特に難しい仕事であると言えます。

こうした多岐に渡る業務を適切に行うことは、相続税に強い税理士でなければ困難です。

3 申告・納付の期限までに準備を行う必要がある

相続税の申告・納付期限は、相続が開始したことを知った日から10か月後です。

この10か月の期限内に、個々の財産の評価を行い、多岐に渡る処理を行いつつ、申告書を完成させる必要があります。

場合によっては、納税資金を準備するため、相続した金融資産の払戻を行ったり、相続した不動産の売却を行ったりする必要が生じることもあります。

相続税の申告・納付のために必要な準備を、期限までに十分に行うことは、難易度の高い仕事であると言えます。

4 当法人の特徴

当法人では、相続税の案件を集中的に取り扱うことで、各税理士が詳細多岐に渡る処理を期限内に適切に行うことができるよう、研鑽する体制を作っています。

このような体制を整えることで、相続税を得意とする税理士となることができると考えています。

相続税を得意とする税理士がご相談・ご依頼を承りますので、当法人までお気軽にお問い合わせください。

相続税について税理士に依頼する際に大切なポイント

1 相続税に強い税理士に依頼する

相続税申告を依頼する場合には、相続税に強い税理士に依頼することをおすすめします。

相続税の申告において、複数の税理士が申告を行うと、それぞれ違った計算結果になることがほとんどであり、事案によっては、何千万円単位で納付すべき税額が異なることもあります。

このようなことが起きる原因としては、必要となる情報が多種多様であり、税理士によってどこまでの情報を集めることができるかについて差が出ることにあります。

税理士によって相続税額が違うことについて、詳しくはこちらの記事もご参照ください。

そのため、相続税に詳しく、申告の実績と経験が豊富な税理士に依頼することが大切になります。

特に相続税の申告においては、税の知識だけではなく法律や不動産、金融等の様々な知識が必要となることがあります。

税以外の知識についても豊富な税理士に依頼することもポイントになります。

日頃から相続税申告に対応している実績のある税理士であれば、税以外の知識についても兼ね備えていると考えられます。

2 申告に必要な資料をスムーズに集められるか

相続税の申告をするためには、沢山の資料が必要となります。

相続税の申告期限は決まっていますので、いかに資料を早く集めることができるかが、スムーズな相続税申告のポイントになります。

どのような資料が必要になるかというと、例えば、戸籍謄本、預金残高証明書、預貯金の通帳、遺言書、保険金支払通知書、固定資産課税台帳(名寄帳)、固定資産税評価証明書、固定資産税・都市計画税の納税通知書、葬式費用の領収書といった資料が挙げられます。

相続税申告をよく扱っている税理士であれば、何が必要となるか、どのように集めるのか等を把握していますので、資料の収集もスムーズに進められることが期待できます。

3 二次相続についても相談する

例えば、父又は母のいずれかが先になくなった場合、先に亡くなった相続を一次相続といいます。

その後、遺された父又は母が亡くなった場合の相続を二次相続といいます。

相続税の相談をする際には、一次だけでなく、二次相続も見据えて相談することも大切です。

一次相続で税負担を抑えることができても、二次相続の際に思わぬ負担がかかってしまうこともあるためです。

二次相続税額を押さえるために、一次相続の段階でどのような対策をするべきかについても税理士に相談しておくことをおすすめします。

相続税の対象になる財産とならない財産

1 相続税はどのような財産にかかるのか

被相続人が亡くなった時点において、金銭的価値があるものはすべて相続財産に当たりますので、相続税の課税対象となります。

金銭的価値があるものとして、相続税は相続財産とみなし相続財産にかかるものということになります。

反対に、借金などのマイナス財産は、相続税の計算の際に差し引くことができます。

どのような財産が相続税の対象となり、非課税となる財産は何であるかを正しく理解していないと、適切な申告が行えなくなってしまいます。

判断に迷う場合には税理士へご相談ください。

2 相続税の課税対象となる相続財産の種類

相続税の課税対象となる相続財産の種類として典型的なものは、まず、土地や建物などの不動産があります。

この不動産には、自宅土地建物だけでなく、貸家、貸宅地、店舗、田畑、山林など様々な種類があります。

次に、現金、預貯金があります。

株式や、投資信託、公社債などの有価証券、貸付金、売掛金などの債権、被相続人が個人事業主の場合は、棚卸資産や一般動産等の事業用財産も金銭的価値がありますので、相続財産に当たります。

その他、自動車、家具、貴金属・宝石等の家庭用動産や、ゴルフ会員権、電話加入権、特許権や著作権などの知的財産権も相続税の課税対象になる場合もあります。

3 相続税の課税対象としてみなし相続財産も含まれます

みなし相続財産とは、被相続人が直接遺した財産ではない、つまり相続人固有の財産であるなど遺産分割協議の対象となる相続財産とはいえないものではありますが、実質的には相続や遺贈によって取得したことと同様な経済的効果があると認められる財産として、相続税の計算において相続財産とみなされるものです。

このみなし相続財産も、相続税の課税対象となります。

みなし相続財産に当たるものとして、死亡保険金、死亡退職金、個人年金など定期金に関する権利などがあります。

本来は、被相続人の相続財産ではありませんが、相続税の課税対象になるということです。

4 生前に贈与した財産にも相続税がかかる場合がある

生前贈与があった場合、過去全ての生前贈与が課税対象となるわけではありません。

もっとも、相続開始の一定期間内に贈与された財産や、相続時精算課税制度を利用して生前に贈与された財産にも相続税がかかります。

5 相続税がかからない財産もある

財産の性質や社会政策的観点などから、相続税の課税対象とならない財産もあります。

具体的には、墓地・お墓、仏壇・仏具、神棚・神具などや、死亡保険金の非課税限度額、死亡退職金の非課税限度額などがあります。

相続税を申告・納付する義務がある人

1 誰に相続税の納税義務があるのか

相続税は、相続財産を取得した方が、その取得した財産の価額に応じた金額を支払うことになります。

相続人であれば必ず全員が相続税の納税義務者になるわけではありません。

また、被相続人の死亡に伴い相続財産を取得した人は、法定相続人でなくとも相続税の納税義務者になり得ます。

2 相続税の納税義務者になる人

⑴ 相続により相続財産を取得した相続人

相続が発生した場合、通常は遺言や遺産分割協議の結果に基づいて、法定相続人が被相続人の相続財産を取得することになります。

相続財産を取得した法定相続人が納税義務者となり、取得した相続財産の割合に応じて相続税を納税する必要があります。

⑵ 遺言によって財産を取得した受遺者

被相続人が、生前に法定相続人以外の第三者に財産を譲るという内容の遺言を作成していた場合、遺言によって財産を受け取った方は、相続税の納税義務者となります。

⑶ 死因贈与によって財産を取得した受贈者

被相続人が、生前に法定相続人以外の第三者との間で、その第三者に財産を譲るという内容の贈与契約をしていた場合、その死因贈与によって財産を受け取った方は、相続税の納税義務者となります。

⑷ 相続時精算課税制度の利用者

被相続人から生前に贈与を受け、相続時精算課税制度を使って贈与税申告をしていた人も、相続税の納税義務者となります。

3 納税義務者でも相続税を払わなくてよい場合もある

相続税の納税義務者であることと、申告や納税が必要であることは必ずしもイコールではありません。

納税義務者であっても申告が不要な場合もありますし、納税義務者であり申告が必要であっても、最終的に相続税の納付が不要な場合もあります。

申告義務者であるにもかかわらず、申告も納税も不要となる場合というのは、課税価格の合計額が基礎控除額の範囲内である場合です。

他方、課税価格の合計額が基礎控除額を超えた場合は、相続税の申告が必要です。

もっとも、要件を満たしていれば、小規模宅地等の特例や配偶者の税額軽減、未成年者控除、障害者控除といった特例を利用することで税額がゼロになり、納税が不要となることもあります。

自分は相続税を支払わなければならないのか、特例や控除を利用できるのか等について、詳しくは税理士へご相談ください。

当法人では、相続税に関するご相談を原則無料でお受けしています。

相続税に関する代表的な特例

1 小規模宅地等の特例

相続税の財産評価をするにあたっては、様々な特例が設けられています。

その中でも最も代表的な特例の一つに、小規模宅地等の特例が挙げられます。

小規模宅地等の特例は、被相続人が所有していた土地が一定の条件を満たす場合に、最大330㎡の限度面積までは、土地の評価額を最大80%減額することができるという制度です。

参考リンク:国税庁・相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

例えば、被相続人が住んでいた土地を配偶者が相続する場合、被相続人が住んでいた土地を親族がそのまま住む場合、被相続人の事業を土地とともに引き継ぐ場合は、小規模宅地等の特例が利用できる可能性があります。

被相続人が不動産を所有している場合は、まず小規模宅地等の特例の利用を検討されるとよいと思います。

2 特例の対象となる宅地はどのようなものがあるか

小規模宅地等の特例の対象となる宅地には、特定居住用宅地、特定事業用宅地、貸付事業用宅地の3つがあります。

特定居住用宅地とは、相続時に、被相続人等が住んでいた建物の底地か、被相続人と生計を一にする親族が住んでいた土地をいいます。

特定事業用宅地とは、被相続人や被相続人と生計を一にする親族が事業を行っていた土地をいいます。

貸付事業用宅地とは、被相続人や被相続人と生計を一にする親族が賃貸不動産や駐車場などの貸付事業を行っていた土地をいいます。

3 特例が利用できる限度面積を確認

⑴ 小規模宅地等の特例には限度面積があります

小規模宅地等の特例を利用できる場合でも、対象となる全ての宅地が減額されるわけではありません。

土地の評価額を減額することができるのは、限度面積までに限られます。

⑵ 特定居住用宅地

特定居住用宅地については、限度面積330㎡までで、評価額が80%減額されます。

⑶ 特定事業用宅地

特定事業用宅地については、限度面積400㎡までで、評価額が80%減額されます。

⑷ 貸付事業用宅地

貸付事業用宅地については、限度面積200㎡までで、評価額が50%減額されます。

⑸ 土地が限度面積を超えている場合はどうなるか

被相続人の土地の面積が、小規模宅地等の特例の限度面積を超えている場合であっても、部分的に特例の適用を受けることができます。

被相続人が所有していた土地のうち、限度面積以下の部分については、小規模宅地等の特例を用いることができるためです。

4 相続税の特例に関するご質問は税理士へ

このように、小規模宅地等の特例を使うことができれば、相続税を大幅に減額することが可能です。

しかし、小規模宅地等の特例を使うためには、複雑な条件がありますので、実際に特例が使えるかどうか相続税に詳しい税理士に相談されることをおすすめします。

当法人には、相続税を集中して取り扱っている税理士がおり、相続税のご相談を承ります。

小規模宅地等の特例のほかにも、相続税に関する特例はあります。

相続税の負担を軽減するためにどのような特例を利用できるかについても検討いたしますので、まずはお気軽にご相談ください。

相続税の過剰な支払いにご注意

1 相続税を過剰に支払ってしまった場合はどうなるのか

もし、本来支払うべき金額よりも多く相続税を納付してしまった場合、返金してもらうことはできるのでしょうか。

このような場合のために、相続税の還付の制度が設けられています。

相続税の還付とは、納め過ぎた相続税の一部を返還してもらうことです。

財産評価の誤りや計算ミスがあった場合、税務署に還付請求を行い、認められると、納め過ぎた相続税が戻ってくることがあります。

ただし、税務署が自主的に返還してくれることはありませんので、税金の返還を受けるためには、自ら還付申請をする必要があります。

このように、相続税の還付申請をすることを「更正の請求」といいます。

他の相続人からの反対があった場合でも、単独で還付請求を行うことが可能です。

2 相続税の更正の請求には時効があります

相続税の還付を受けるためには、相続税の申告期限から5年以内に請求しなければなりません。

したがって、更正の請求の時効は、相続開始を知った時から5年と10か月ということになります。

この期間を過ぎてしまえば、財産評価の誤りや相続税の計算ミスを理由とする更正の請求は、一切行うことができなくなります。

税理士に依頼してから実際に更正の請求ができるまでにかなりの期間がかかることもありますので、相続税を払い過ぎてしまったのではないかと気になった場合には、早めに税理士に相談されることをおすすめします。

3 土地を相続した場合は注意しましょう

土地を相続した場合は、評価額が変わる可能性がありますので、還付が認められる可能性が出てきます。

土地の評価をする際、その大きさや形状、周囲の状況など様々な理由によって評価額が変動します。

自分が相続した土地が、以下のいずれかに当てはまる場合には、評価額が変わってくる可能性があります。

- ①大きな地積規模の宅地

- ②道路に接していない宅地

- ③傾斜がある土地

- ④土地の形が三角形や台形のような不整形地

- ⑤線路沿いにあるなど振動が大きな土地

- ⑥墓地が近くにある土地

- ⑦高圧線が通っている土地

参考リンク:国税庁・不整形地の評価

また、土地の評価の単位は、利用単位で分けるのが原則ですので、自宅、賃貸マンション及び駐車場を一体として評価している場合は、評価額が過大となっている可能性があります。

4 還付請求のリスクも考慮する必要があります

還付請求をする場合、税務調査を誘発するリスクや申告していない財産がある場合などは、追加で修正申告をしなくてはならない可能性もあります。

もっとも、税務調査後であれば、相続税が増える可能性は低くなりますので、リスクを軽減した状態で還付請求ができます。

また、請求をするタイミングにも注意したほうが良いケースなどもあるため、相続税を払い過ぎてしまい、還付申請をお考えの場合には、まず一度、相続税に詳しい税理士に確認されることをおすすめします。

5 まずは適切に申告をすることが重要です

以上のように、相続税を払い過ぎてしまった場合でも、それを取り戻すために還付の申請をすることはできますが、別途手続き等が必要です。

まずは最初の申告の段階で、正しく申告・納付をすることが何より大切です。

適切に相続税の申告をするためには、税理士にご相談ください。

相続税を適切に申告・納付しなかった場合

1 重いペナルティが課せられる

相続税を適切に申告・納付しなかった場合、重加算税(過少申告)や過少申告税といって、本来の税金に加えて、プラスアルファで相続税を納めなければならなくなる場合があります。

重加算税(過少申告)の場合、追加納付する相続税に加えて、35%の税金を支払う必要があります。

参考リンク:国税庁・相続税及び贈与税の重加算税の取扱いについて

過少申告税で税務署に指摘されて修正申告を行った場合は、追加納付する相続税に加えて10%の税金を支払う必要があります。

なお、追加納付した金額が、当初申告した相続税額を超えている場合、または、50万円を超えている場合は、超える部分について15%の税金を支払う必要があります。

2 税務調査に入られるリスクが高まる

相続税を適切に申告・納付していないと、当然、税務調査に入られるリスクは高くなります。

税務調査が実施される割合や調査の流れなど、こちらの記事も参考にしてください。

税務調査に入られると、相続人や関係しそうな親族の口座の履歴も確認される場合がありますし、税務署の職員から直接、話を聞かれることになるため、心理的な負担も高くなります。

また、税務調査の結果、相続税の不足が分かった場合、追加で重加算税(過少申告)や過少申告加算税を支払う必要があります。

3 相続税を抑える特例や控除が使えなくなる

相続税を適切に申告しないと、相続税額を抑える特例や控除を使えなくなる場合があります。

たとえば、土地の価額を最大80%減額する小規模宅地等の特例を使うためには、10か月の申告期限までに、土地の取得者が確定した状態で相続税の申告をする必要があり、この10か月の期限を過ぎてしまうと、基本的にこの特例は使えなくなります。

本来であれば使えたはずの特例が使えなくなってしまうと、相続税を払い過ぎることにもなりかねません。

4 相続税の申告なら税理士へ

相続税を適切に申告・納付しなかった場合には、以上のようなペナルティやリスク、不利益があります。

財産の種類や遺産分割の状況によっては、ご自身で期限内に適切に申告・納付することが難しい場合もあります。

そのため、相続税の申告については、相続税に強い税理士にご相談されることをおすすめします。

当法人には相続税の申告を集中的に扱い、得意とする税理士がおりますので、まずはお気軽にご相談ください。

相続税対策をお考えの方もご相談ください

1 相続税対策の必要性

相続税は、遺産総額が基礎控除額(3000万円+600万円×法定相続人の数)を超えると、超えた分について相続税がかかってきます。

そのため、相続税を節税するためには、生前に相続財産を減らしておくことになります。

また、相続税を支払うための納税資金を準備しておくことも必要です。

2 主な相続税対策の紹介

⑴ 生前贈与

贈与税に関する制度として「暦年課税制度」と「相続時精算課税制度」とがあります。

暦年課税制度は、年間110万円以内という非課税枠を使って生前から時間をかけて子や孫に対して贈与をすれば、相続財産を減らすことができます。ただし、贈与者の死亡日から7年以内に贈与された分は、贈与したときの時価で相続財産に加算されるため(令和6年1月1日以降の贈与について段階的に期間延長となります)、注意が必要です。

相続時精算課税制度を用いて財産を贈与した場合、2500万円まで贈与税が非課税となります。値上がりが見込まれる不動産や株式を贈与する場合などに用いられます。なお、2024年1月1日以降の贈与から、相続時精算課税制度に年110万円の基礎控除が設けられたので、非課税枠が広がったといえます。

⑵ 生命保険

被保険者が生前に保険料を負担した生命保険金について、受取人が相続人である場合には、500万円×法定相続人の数について、非課税となります。

そのため、預貯金で残すのではなく、相続人を受取人として、生命保険を非課税の枠内で残すことによって、相続税を節税することができます。

⑶ 不動産

不動産は、評価の方法として、固定資産税評価額、相続税評価額、時価額など、色々な評価方法があります。そのため、現金や預貯金を不動産に換えることにより、財産の評価を低くすることが可能となります。

また、賃貸アパートの土地や建物は、自宅などと異なり、自由に使えない分、借家権割合や借家権割合、賃貸割合を考慮することで、評価額を下げることができます。

⑷ 親子で同居する

自宅の不動産を相続する場合、亡くなった方の配偶者や同居の親族などは、要件を満たせば、小規模宅地等の特例を使うことができ、評価額を大幅に減らすことができます。

この場合、相続税がたとえ0円であったとしても、申告は必要となります。

相続税に関するお役立ち情報

相続税に関する情報の中から特に注目していただきたい内容をまとめていますので、参考にしていただけたらと思います。こちらの情報は随時更新しています。