お役立ち情報

相続税の計算方法

1 最初に相続税の基礎控除額の範囲内かを確認します

相続税の申告が必要かどうかを判断するにあたって最も重要なのが、基礎控除という制度です。

相続財産の合計額が基礎控除額以下であれば、相続税が課税されず、申告の必要もありません。

そのため、まずは遺産総額と基礎控除の額を確認し、申告が必要かどうかの判断をします。

基礎控除の金額は、「3000万円+(600万円×法定相続人の数)」で計算します。

たとえば、相続人の数が3人であれば、3000万円+600万円×3人で、4800万円までは相続税がかからないことになります。

2 相続税の総額は法定相続分により計算します

相続財産が基礎控除額を超えた場合には、相続税の申告をする必要があります。

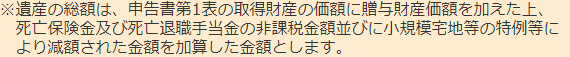

相続税は、課税遺産総額に対して課税されることになります。

計算方法は、以下のとおりです。

① 各相続人の相続税の課税価格を算出

課税遺産総額(相続財産から基礎控除額を引いた金額)を、各相続人が法定相続分で取得したものと仮定して、振り分けます。

たとえば、課税遺産総額が4000万円で、法定相続人が妻と長男と長女であった場合、妻の法定相続分は2分の1で2000万円、長男と長女はそれぞれ4分の1ずつで1000万円ずつとなります。

そして、各相続人が取得する法定相続分相当額に対して、それぞれ相続税率を乗じて税額を計算します。

計算をする際には、相続税の速算表を参考にするとよいでしょう。

参考リンク:国税庁・相続税の税率

ア 1000万円以下の場合 10%

イ 1000万円超3000万円以下の場合 15%-50万円

ウ 3000万円超5000万円以下の場合 20%-200万円

エ 5000万円超1億円以下の場合 30%-700万円

オ 1億円超2億円以下の場合 40%-1700万円

カ 2億円超3億円以下の場合 45%-2700万円

キ 3億円超6億円以下の場合 50%-4200万円

ク 6億円超の場合 55%-7200万円

そうすると、妻は2000万円×15%-50万円=250万円、長男と長女は、それぞれ1000万円×10%=100万円ずつとなります。

② 相続税の総額及び各相続人の税額を計算

次に、各相続人の税額を合計し、相続税額全体を算出します。

そうすると、250万円+100万円+100万円=450万円となります。

③ 各相続人の納付すべき相続税額を計算

上記②で算出した相続税額全体を、各相続人の実際に取得した相続財産の取得割合に応じて相続税を算出します。

たとえば、実際には妻が3000万円、長男と長女が500万円ずつ取得したとすると、相続税額は、次のとおりです。

妻 450万円×3000万円/4000万円=337万5000円

長男・長女それぞれ

450万円×500万/4000万円=56万2500円

3 相続税の計算でお困りなら税理士へ

相続税の算出には、複雑な計算が必要になる場合もありますし、どのような特例が利用できるか判断が難しい場合もあります。

申告が必要かどうかよく分からないという方、計算方法が難しいという方は、税理士に相談することをおすすめします。