お役立ち情報

相続税対策に不動産を活用すべき理由

1 相続税は相続財産が多いほど高くなる

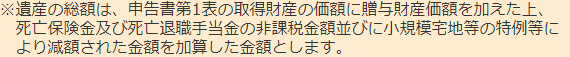

相続税は、原則として、亡くなった方が所有していたすべての財産にかかります。

相続税申告が必要かどうかの判断をする際、非常に重要なものに「相続税の基礎控除」という制度があります。

被相続人の相続財産の合計額がこの基礎控除額以下であれば、そこまでは相続税が課税されず申告の必要もありません。

基礎控除の金額は、「3000万円+(600万円×法定相続人の数)」で計算されます。

この基礎控除の金額を超えると、原則として相続税の申告と納付が必要になります。

また、相続する財産の額が多くなればなるほど適用される相続税率が高くなり、支払うべき相続税が高くなっていきます。

参考リンク:国税庁・相続税の税率

したがって、生前から効果的な相続税対策を取ることが必要となるのです。

2 相続税対策に不動産を活用すべき理由

⑴ 相続税額と相続財産の関係

このように、みなし相続財産を含む相続財産が多いと支払う相続税が高くなるという関係にあるため、相続税額を減らすためには、課税対象になる相続財産の評価総額を減らす対策が有効となります。

もっとも、被相続人が亡くなった時に預貯金が1000万円あった場合、その預貯金は1000万円の評価になり、これを変えることは難しいでしょう。

なぜなら、現金は価値そのものですので、評価額を下げることができないからです。

したがって、相続財産の評価総額を減らす方法としては、現金をそのまま残すことよりも、不動産に換えることが有用といえるのです。

なお、不動産を活用した相続税対策をする場合、あくまでも被相続人の資金で、被相続人の名義で不動産を購入することが重要です。

⑵ 土地の評価額が下がる

土地の評価額の指標としてよく使われる基準は、実勢価格、路線価及び固定資産税評価額です。

もっとも、相続税の計算をする場合、土地の評価額については、国税庁が決定している路線価が評価基準になります。

路線価評価額の目安としては、実勢価格の7割から8割相当額となることが多いため、実際の土地購入価格よりも2割から3割程度相続税評価額が下がることが期待できます。

⑶ 建物の評価額が下がる

また、建物の評価額は、一般的に固定資産評価額が基準となります。

建物の固定資産税評価額は、最大で時価の5割程度まで下がることがあるので、実際の建物購入価格または建築費の5割相当額が相続税評価額となる可能性があります。

⑷ 賃貸物件による節税効果

土地と建物の相続税評価額に加えて、アパートやマンションなどの賃貸物件については、自ら使用できないことから、相続税評価額がさらに減少します。

参考リンク:国税庁・貸家建付地の評価

⑸ 小規模宅地等の特例による相続税評価額の減額

不動産の評価減として有名な特例として、小規模宅地の特例があります。

この小規模宅地の特例を利用した場合も節税効果が高いといえます。

小規模宅地の特例の対象となる宅地には、①特定居住用宅地、②特定事業用宅地、③貸付事業用宅地の3つがあります。

ただし、それぞれ適用要件が異なるため注意が必要です。

被相続人が住んでいた宅地(特定居住用宅地)の場合であれば、330㎡まで、80%評価額を下げることができます。

被相続人が貸付事業に使っていた宅地の場合は、貸している相手によって、400㎡又は200㎡まで、80%又は50%評価額を下げることができます。

貸付事業以外に使っていた宅地(特定事業用宅地)であれば、400㎡まで、80%評価額を下げることができます。

期限までに相続税の申告ができないとどうなるか 生前贈与で失敗したケース